Hai un’azienda e crediti non riscossi? Siamo qui per te.

Non offriamo servizi a privati o debitori.

Inesigibilità del credito: quali sono i crediti inesigibili

Per inesigibilità del credito si intende una situazione in cui il creditore si trova impossibilitato a recuperare la somma di denaro che gli spetterebbe. Questo può essere dovuto a diverse cause, come la prescrizione dei termini di legge, oppure, come molto spesso accade, per motivi legati alla situazione economico finanziaria del debitore o alla presenza di contestazioni più o meno veritiere.

Il diritto alla riscossione del credito rappresenta un diritto inalienabile del creditore, il quale ha a propria disposizione diversi strumenti, offerti dalle società di recupero credito, con cui poter tentare di recuperare il credito che gli spetta.

Tuttavia, esistono delle situazioni in cui il credito stesso non può essere recuperato bonariamente a causa del presentarsi di determinate condizioni. In questo caso risulterà necessario valutare se esistono effettivamente opzioni, anche recupero crediti giudiziale, da poter percorrere per tentare di ricevere la somma dovuta oppure, in caso contrario, valutare la convenienza della messa a perdita del credito.

In questo articolo descriveremo cos’è l’inesigibilità del credito, mettendo in evidenza i motivi per cui può presentarsi questa situazione e, le azioni che, le imprese, possono mettere in atto per evitare di correre questo rischio, proteggendo la liquidità della loro impresa.

Inesigibilità del credito: definizione di credito inesigibile

Un credito inesigibile è un importo che, con ogni probabilità, il creditore non sarà più in grado di riscuotere dal debitore. Chiaramente, questa è una situazione che il creditore deve cercare di evitare e prevenire, sfruttando al meglio la consulenza di una società di recupero crediti prima che sia troppo tardi.

Nei capitoli successivi mostreremo come è possibile evitare situazioni di inesigibilità del credito.

I requisiti per dichiarare l’inesigibilità del credito sono definiti dalla legge n.134/2012, secondo la quale, si definisce un credito inesigibile, se esso è scaduto da almeno sei mesi e, non supera i seguenti importi:

- 2.500€ per le imprese con un fatturato fino a 150 milioni di euro

- 5.000€ per le imprese con un fatturato maggiore di 150 milioni di euro

La tipologia di crediti appena citati sono crediti di modesta entità. Tutte le altre tipologie di credito seguono, invece, la normativa ordinaria, sia dal punto di vista giuridico che da quello fiscale.

In questo caso, si parla di inesigibilità del credito quando il creditore è in grado di fornire una prova documentata, con elementi certi e precisi, che dimostrino l’impossibilità di ottenere la riscossione della posizione creditoria. Perciò il credito è inesigibile quando il patrimonio del debitore non è aggredibile (attraverso azioni di pignoramento) e non è possibile giungere ad una soluzione che soddisfi entrambe le parti (come attraverso un piano di rientro) o lo stesso sia prescritto.

Alcune prove che possono dimostrare una situazione di inesigibilità del credito possono essere un’attività di recupero credito con esito negativo, il comprovato stato di insolvenza del debitore, l’irreperibilità del debitore oppure la presenza di procedure concorsuali, come fallimento o accordo di ristrutturazione dei debiti o la prescrizione dello stesso.

In altre parole, se l’importo del debito è inferiore a quello definito dalla legge n.134/2012 e se il credito è scaduto da sei mesi, il credito diventa automaticamente inesigibile mentre, se l’importo è superiore a quello descritto in precedenza, il creditore ha ancora la possibilità ed il dovere di tentare di recuperare il credito e, in caso di inesigibilità, dimostrare le cause di quest’ultima e agire per mettere a perdita il credito stesso.

Inesigibilità del credito e prescrizione

Un altro motivo per cui un credito potrebbe diventare inesigibile è la prescrizione. La prescrizione dei crediti è il periodo di tempo entro cui è possibile far valere il diritto di credito.

Quando un credito cade in prescrizione, viene considerato inesigibile e il creditore perde il diritto di ricevere la somma che gli spetta.

Il creditore può interrompere la prescrizione attraverso atti interruttivi della prescrizione, ovvero richieste formali di pagamento. Alcuni esempi possono essere la diffida a mezzo raccomandata A/R, il sollecito di pagamento a mezzo PEC ovvero la notifica di un ricorso per decreto ingiuntivo, un precetto, un atto di citazione.

I termini di prescrizione variano in base alla natura del credito. Leggi il nostro articolo a riguardo per scoprire tutti i termini di prescrizione.

Inesigibilità del credito: il ruolo delle società di recupero credito

Per gestire al meglio situazioni di mancati pagamenti e capire l’effettiva inesigibilità del credito in questione, il consiglio è quello di affidarsi ad una società specializzata nel recupero dei crediti, in modo da non commettere errori di valutazione ed individuare la soluzione migliore per la tua azienda.

Una società di recupero crediti può essere utile anche per prevenire e ridurre il rischio che situazioni come queste si presentino, grazie a strumenti che permettono di valutare l’affidabilità di un cliente o di un possibile partner commerciale.

Questo è lo scopo delle informazioni commerciali, ovvero informazioni aggregate che contengono notizie utili su una determinata azienda, come il rating, il credit score, il fido commerciale e la situazione economico-finanziaria.

In questo modo è possibile individuare a priori quali sono i partner realmente affidabili, riducendo notevolmente il rischio di insolvenza.

Inoltre, Recupero Smart mette a disposizione dei propri clienti il software H-Reminder, tramite il quale è possibile ottimizzare la gestione del credito, dall’emissione della fattura fino all’incasso, massimizzando così la liquidità dell’azienda.

Questi strumenti sono molto importanti per la gestione dei crediti. Chiaramente, possono presentarsi dei casi in cui ciò non basta e risulta necessario agire per tentare risolvere la questione.

Inoltre, nel caso in cui le operazioni di recupero crediti stragiudiziale non portino ai risultati sperati, una società di recupero crediti può aiutarvi a redigere una relazione di inesigibilità, in cui vengono riportate in modo dettagliato tutte le operazioni effettuate nei confronti del soggetto debitore per tentare di recuperare il credito.

Il mancato pagamento non è infatti sufficiente a dimostrare l’inesigibilità del credito e poterlo mettere a perdita per la sola parte capitale, all’interno del bilancio. Per avere diritto alla defiscalizzazione, dovrà essere dimostrata l’impossibilità del recupero attraverso la relazione di inesigibilità del credito.

All’interno di essa vengono riportate tutte le azioni effettuate per tentare di recuperare il credito, come le attività di phone collection, i solleciti telefonici, le visite al domicilio e gli eventuali successivi step giudiziari.

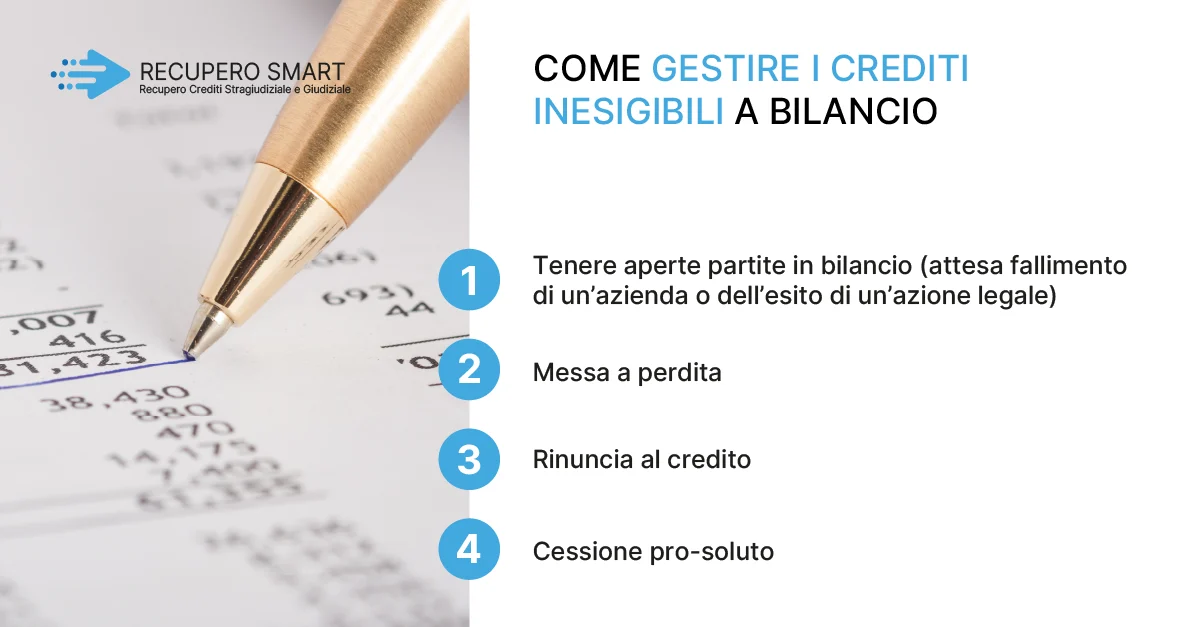

Come gestire i crediti inesigibili a bilancio

I bilanci delle aziende contengono spesso crediti che concorrono a formare il reddito soggetto a imposizione fiscale per i quali l’azienda, pur considerando questi crediti inesigibili, non dispone di elementi sufficienti per (o abbastanza certi) per poter effettuare la messa a perdita del credito.

Esistono diverse possibilità per gestire questi crediti:

- Tenere aperte le partite in bilancio in attesa del fallimento di un’azienda o dell’esito di un’azione legale;

- Messa a perdita;

- Rinuncia al credito (metterli a perdita senza spesarli fiscalmente)

- Cessione pro-soluto;

Inesigibilità del credito: la cessione pro soluto

Attraverso la cessione pro-soluto, l’azienda ha la possibilità di liberarsi da ogni responsabilità in merito all’adempimento da parte del debitore, semplicemente provando che il credito esiste e che non è caratterizzato da vizi e cause di annullamento o nullità.

La cessione del credito e la messa a perdita provano una perdita certa a bilancio e la sua deducibilità, permettendo di ottenere un reddito imponibile e un’imposizione fiscale minore.

Chiedi informazioni gratuitamente

ULTIME PUBBLICAZIONI